Fernando Abril-Martorell, presidente ejecutivo de Indra, califica de “muy buenos” los resultados de la compañía en el primer trimestre de 2021, “ya que muestran la recuperación de los niveles de actividad de 2019 previos a la pandemia, al tiempo que reflejan una mejora de márgenes por la contención de costes”. También los resultados de Minsait, la unidad creada en 2016 para lanzar la transformación digital de los clientes, superó en este primer trimestre las cifras del mismo periodo de 2019, mientras que los de las ramas de Transporte y Defensa casi los igualan, a pesar de que continúan produciéndose retrasos importantes en algunos proyectos por las restricciones de movilidad que siguen vigentes.

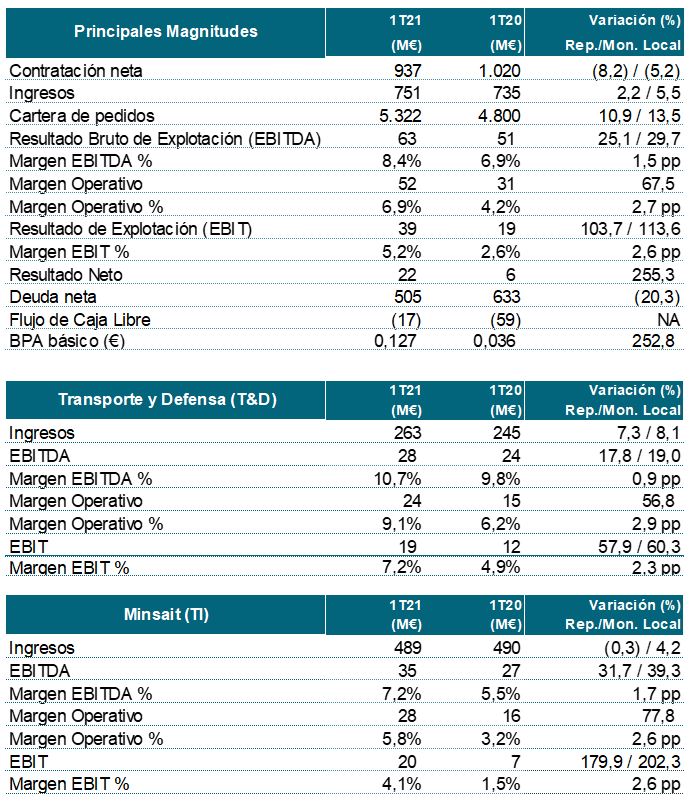

Todas las partidas de la cuenta de resultados han mejorado en el primer trimestre de 2021 frente al primer trimestre de 2020, con un destacado crecimiento de la rentabilidad que se acaba reflejando en el beneficio neto, que es más de tres veces superior al del primer trimestre de 2020 y un 22% superior al del primer trimestre de 2019. Por su parte, la generación de caja en el trimestre fue 42 millones de euros mejor que en el primer trimestre de 2020.

La cartera de Indra volvió a situarse en su nivel histórico más alto y alcanzó los 5.322 millones de euros en el primer trimestre de 2021, logrando un crecimiento del 10,9% en términos reportados. La cartera de la división de Transporte y Defensa (T&D) ascendió a 3.600 millones de euros y aumentó un 17,6% frente al primer trimestre de 2020, destacando la cartera acumulada en el vertical de Defensa y Seguridad, que se situó en los 2.200 millones. Por su parte, la cartera de Minsait descendió ligeramente (un 0,9%) en el primer trimestre de 2021 (afectada por el tipo de cambio en -6 puntos porcentuales) y se situó en 1.700 millones. La ratio de cartera sobre ventas de los últimos doce meses también logró su nivel histórico más alto, de 1,74 veces (frente a 1,50 veces en el primer trimestre de 2020).

La contratación en la división de Transporte y Defensa aumentó un 3,5% en moneda local, impulsada por la fuerte actividad registrada en Defensa y Seguridad (aumento del 27,7% en moneda local), principalmente por el crecimiento de la contratación en el proyecto Eurofighter. La contratación en la división de Minsait descendió un 8,2% en moneda local, afectada en parte por la difícil comparativa respecto al primer trimestre de 2020, en el que la contratación creció un 10,5% en moneda local al producirse renovaciones plurianuales de contratos relevantes. No obstante, se espera que la contratación se acelere y vuelva a mostrar crecimiento en próximos trimestres.

Ingresos y beneficios

Los ingresos de la división de Transporte y Defensa en el primer trimestre de 2021 crecieron un 8,1% en moneda local (aumento del 7,3% en reportado), impulsados por el crecimiento registrado en Defensa y Seguridad (del 20,9% en moneda local), derivado de la mayor actividad en España (proyectos plurianuales de las Fragatas F110 y simulador NH90), AMEA (defensa aérea en Azerbaiyán y Vietnam) y Europa (mayor contribución del proyecto Eurofighter). Asimismo, destaca el crecimiento registrado en el segmento de Transportes (del 8,4% en moneda local), por el reconocimiento de ingresos en el proyecto ferroviario en Arabia Saudí y la mayor actividad en el proyecto de sistemas de peaje de la Autopista I-66 en EEUU.

Los ingresos de la división de Minsait en el primer trimestre de 2021 aumentaron un 4,2% en moneda local (descenso del 0,3% en reportado), impulsados principalmente por el buen comportamiento del vertical de administraciones públicas y sanidad, que registró un crecimiento del 20,7% en moneda local. Las ventas en el resto de verticales se mantuvieron en niveles similares respecto al año anterior (ligeros crecimientos en moneda local en Energía e Industria y en Servicios Financieros y ligero descenso en Telecom y Media).

El EBITDA reportado en el primer trimestre de 2021 se situó en 63 millones de euros frente a 51 millones de euros en el primer trimestre de 2020, lo que implica un crecimiento del 25,1% en términos reportados. Por su parte, el margen operativo alcanzó los 52 millones de euros en el primer trimestre de 2021 frente a 31 millones en el primer trimestre de 2020 (equivalente a un margen del 6,9% en el primer trimestre de 2021 frente al 4,2% en el mismo período de 2020), por la mejora de la rentabilidad en ambas divisiones, así como por la menor amortización respecto al mismo período del año anterior:

El margen operativo de Transporte y Defensa en el primer trimestre de 2021 alcanzó 24 millones de euros frente a 15 millones en el primer trimestre de 2020, equivalente a un margen del 9,1% en el primer trimestre de 2021 frente al 6,2% en el mismo período del año anterior. Esta mejora de la rentabilidad se explica por el crecimiento de los ingresos, las medidas de eficiencia del plan de acción, así como por la mejor comparativa del Eurofighter.

El margen operativo de Minsait en el primer trimestre de 2021 alcanzó los 28 millones de euros frente a 16 millones en el primer trimestre de 2020, equivalente a un margen del 5,8% en el primer trimestre de 2021 frente al 3,2% en el mismo período del año anterior, por el crecimiento de los ingresos, las medidas de eficiencia y ahorros del plan de acción y la mejora de márgenes en Energía e Industria y en Sanidad.

Los costes de reestructuración de la plantilla que no forman parte del plan de acción fueron de siete millones de euros en el primer trimestre de 2021 frente a un nivel de ocho millones en el primer trimestre de 2020.

El EBIT reportado se situó en 39 millones de euros en el primer trimestre de 2021 frente a 19 millones en el primer trimestre de 2020, equivalente a un margen EBIT del 5,2% en el primer trimestre de 2021 frente al 2,6% en el mismo período del año anterior. Mientras tanto, el resultado neto se situó en 22 millones de euros frente a 6 millones en el primer trimestre de 2020. La deuda neta alcanzó los 505 millones de euros en el primer trimestre de 2021, frente a 633 millones en el primer trimestre de 2020 y 481 millones en el ejercicio de 2020.